社会人として仕事に慣れてきたら、次はお金を貯めるスキルを身につけるのがおすすめです。

いくら安定した収入を得ていても、気にせず使ってしまうと、あっという間にお金が底をついてしまうかもしれません。

しかし20代の社会人には、どんどんお金を貯めている方がいる一方で、なかなかお金を貯められず悩んでいる方もいるようです。

まずは貯められない習慣を改善し、お金の貯め方を知るところからスタートしましょう。

今回は、効率よくお金を貯める方法と、貯金が貯まった後の資産運用についてお伝えします。

解説した内容を参考に、お金を貯めるモチベーションを高めてくださいね。

目次

20代社会人のリアルな貯金事情

いくら周りの貯金事情が気になっていても、友人や同僚に「貯金はどのくらいあるの?」と直球で聞くのはためらいますよね。

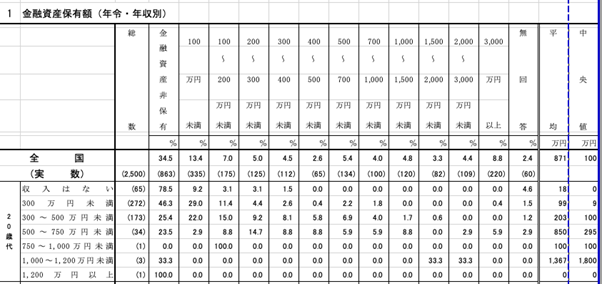

実際のところはどうなのか、「家計の金融行動に関する世論調査[単身世帯調査](令和4年)」のクロスデータをもとに見てみましょう。

| 20代の年収 | 中央値 | 金融資産非保有、もしくは100万円未満の割合 |

| 収入300万円未満 | 9万円 | 75.3% |

| 収入300~500万円未満 | 100万円 | 47.4% |

上記の数値によると、収入によって貯金額に差が生じています。

しかし、一見貯金ができているように見える収入300〜500万円未満の方たちも、約半数は金融資産をもっていない、もしくは貯金額が100万円未満のようです。

20代でも貯められる方がいる一方、貯められない方がいるのもまた事実であることが分かります。

なぜお金が貯まらない?お金が貯まらない人の特徴

お金を貯めようと思っているのに、なぜか結果に結びつかない方は、無意識に「貯められない習慣」を繰り返しています。

まずはお金が貯まらない人の特徴を知り、「収入の方が支出より多い状況」にするための改善が必要です。

ここからは、お金が貯まらない習慣を5つ解説します。

自分に当てはまるかどうか振り返ってみましょう。

お金を何に使ったのか把握していない

給与明細や振込履歴で確認しやすい収入と比べて、支出の把握は難しいですよね。

しかし、お金を貯めるためには、何にいくら使ったのか把握することがとても大切です。

支出を知らなければ、節約をしようと思っても何をどう削ればいいのか適切に判断できないでしょう。

また、支出の管理があいまいだと、自分ではお金を使っていないつもりなのに、気がつけばお金が足りなくなってしまったという事態も起こりがちです。

支出を把握しないままでは、お金はいつまでも貯まりません。

小さな出費に無頓着

数万円の買い物は何日も悩むのに、数百円だと気軽に買ってしまうことはありませんか。

通勤途中のコンビニや自動販売機で、ついつい買い物をしてしまう方も要注意です。

わずかな金額だからと繰り返しているうちに、あっという間に大きな出費になってしまいます。

小さな出費が多い方は、計画的にお金を使うことが少なく、なんとなくでお金を使ってしまいがちです。

収入と支出のバランスが崩れてしまい、お金を貯めるのは難しいでしょう。

カードローンやボーナス払いを組んでいる

お金が足りないときのカードローンやボーナス払いは、貯蓄から遠ざかる習慣のひとつです。

返済できているうちはまだ問題ありませんが、車の買い替えや家電の故障時など、万が一の状況で毎月の家計は一気に苦しくなります。

ボーナスは会社の経営状況や仕事の評価で金額が変わるため、安易にローンを組むのは注意が必要です。

減額されてしまった場合に、支払いが困難になります。

また、楽しみなはずのボーナスの使い道がローンの支払いばかりになってしまうと、働くモチベーションを保つのが難しくなってしまうでしょう。

ローンに追われる状況はできるだけ早く解消しなくてはいけません。

少し貯まると使ってしまう

一定の金額を超えると貯金できなくなるタイプの方は、目的なくお金を貯めている方に多い傾向が見られます。

お金を貯めた先の計画がないので、少し貯まると気持ちがゆるみ、また使ってしまうからです。

給料日後やボーナス後に衝動買いが増えてしまう方も、同様のタイプだと考えられます。

一定以上のお金が貯まらないので、突発的な事態が続くと対処しきれない恐れがあります。

貯められないわけではないので、貯めた後の使用目的を明確にし、お金の使い方の改善が必要です。

余ったお金を貯金している

「月末に少しはお金が残っているはず」と思っていても、実際にはそう簡単ではありません。

お財布の中に余分なお金が入っていると、買う予定のなかったものを購入したり、高い商品を選んでしまったりと気持ちのゆるみが現れます。

手元にあるぶんを毎月使い切ってしまう方は、余ったお金で貯蓄する方法ではなく、別のアプローチが必要です。

計画的にお金を貯めよう!20代の収入例と貯金額の例

20代は「収入が少なく貯金が難しい」とも言われていますが、実際はどうなのでしょうか。国が行った調査をもとに、年代ごとの収入例と貯金額を解説します。

まずは、年代ごとの平均給与を見てみましょう。

| 年齢 | 平均給与(額面収入) | 手取りの目安(額面収入の約80%) |

| 20代前半 | 273万円 | 約218万円 |

| 20代後半 | 389万円 | 約311万円 |

| 30代前半 | 425万円 | 約340万円 |

| 30代後半 | 462万円 | 約370万円 |

※上記の金額は額面収入

調査結果によると、20代前半の平均給与がもっとも少なく、社会人歴が長くなるほどに年収も上がっていきます。

しかし、収入が少ないからといって、貯金が全くできないわけではありません。自分の収入に合った金額を貯めていけば、貯金は着実に増えていきます。

「自分はどのぐらい貯めるべき?」と迷う方は、平均給与から一定の割合を貯金する場合の金額を考えてみましょう。

以下の表は、手取り収入から1割〜3割を貯めた場合の金額です。

| 年代(手取り収入) | 10%貯金した場合 | 20%貯金した場合 | 30%貯金した場合 |

| 20代前半(約218万円) | 約22万円 | 約44万円 | 約66万円 |

| 20代後半(約311万円) | 約31万円 | 約62万円 | 約93万円 |

| 30代前半(約340万円) | 約34万円 | 約68万円 | 約102万円 |

| 30代後半(約370万円) | 約37万円 | 約74万円 | 約111万円 |

毎月少しずつ貯金したい方は、表の貯金額を12ヶ月で分けてみてください。

なんとなく貯金するよりも、現実的な目標を立てやすくなります。

ボーナスからも捻出すれば、月々の貯金額はもう少し抑えることもできそうですね。

収入に応じた貯金額を定め、生活に無理のない範囲で貯金を進めましょう。

20代から取り組める、効率よくお金を貯める方法

20代は30代以降と比べて平均給与は少ないものの、ゆっくり時間をかけて貯蓄できる点が強みです。

若いうちに効率よくお金を貯める方法を身に付ければ、その後の人生においても心強いスキルになるでしょう。

20代からの貯蓄ではどのようなことに気をつけるといいのか、具体的に解説します。

固定費を中心に生活費を見直す

生活を営むのに必要な出費は、大きく固定費と変動費に分けられます。

| 固定費 | 住居費・保険料・通信費・学費など |

| 変動費 | 食費・日用品代・娯楽費・被服費・ガソリン代など |

固定費とは、毎月同じ金額を支払っている費用のことです。

一方、変動費とは生活スタイルや予定によってブレがある費用を指します。

その区分けに厳密な決まりはなく、通信費が変動費に分けられたり、食材の定期購入で食費の一部が固定費に入ったりと、人によって振り分け方は異なるでしょう。

節約を始める際は、固定費からの見直しがよいとされています。

なぜなら、固定費の多くは一度の見直しで節約効果がずっと続くためです。

安い家賃のアパートへの引っ越しや、格安スマホの利用など、手間はかかっても落としたコストで生活にゆとりが生まれます。

スーパーで安い食材を探したり、友人の遊びの誘いを断ったりと、変動費の節約は場合によって大きなストレスになるでしょう。

お金を貯めるには、一時的な我慢ではなく継続的な節約が必要です。

まずは、固定費のなかから「変更しても生活に支障のないもの」や「なんとなく払い続けてきたもの」をチェックし、見直しにチャレンジしてみてください。

収入が入ったら即「先取り貯金」を行う

先取り貯金とは、給与が入ったタイミングで一定額を貯金することです。

固定費のように差し引き、残りのお金で生活をします。

初めからなかったようにお金を貯められるので、ストレスが小さく、いつのまにかまとまった金額になっているのが魅力です。

とくに、毎月お金を使い切ってしまう方に効果が期待できます。

先取り貯金をする場合は、定期預金や勤務先の財形貯蓄制度の利用するなど、お金の振り分けを仕組み化するのがおすすめです。

決まった日に自動で振り込まれるので、自分で貯金する必要がありません。

財形貯蓄のお金を引き出すには勤務先を通して申請する必要があるため、浪費や衝動買いを抑えるメリットもあります。

勤めている会社が財形貯蓄制度を利用しているかどうか、気になる方は確かめてみましょう。

カードローンやリボ払いは厳禁

お金を貯めるなら、カードローンやリボ払いは避けたほうがよいとされています。

どちらも月々の支払額は抑えられますが、高い利息がかかり、結果的に現金払いよりも高い出費となってしまうためです。

また、カードローンやリボ払いの支払いに家計が圧迫され、さらなる借り入れが発生しやすくなります。

カード払いやリボ払いでの補填をたびたび起こす方は、まず「借り入れをしない」と強く決意することが大切です。

現時点での借り入れをいったん清算し、心新たに貯金をスタートさせましょう。

副業して収入自体を増やす

同じ支出なら、収入アップすることで貯められるお金が増えます。

貯金と聞くと節約のイメージを持つ方も多いですが、収入を増やすアプローチも効果的です。

収入アップには、主に「昇給」「転職」「副業」の方法が挙げられます。

しかし、昇給は自分ではできず、転職も必ず成功するとは限りません。

もし今の生活にプラスアルファの収入を望むなら、比較的リスクの低い副業がおすすめです。

副業なら現在の収入を確保しつつ、収入アップを望めるでしょう。

副業にはさまざまな種類があり、なかには勉強やスキルの習得が必要なものもあります。

必要であれば自己投資を行いましょう。

一時的に費用が掛かっても、のちの収入アップに繋がる可能性も十分にあります。

家計簿アプリや電子マネーを利用する

収支の把握は貯金に欠かせませんが、家計簿だと面倒に感じる方も多いのではないでしょうか。

書かない日が増え、何に使ったのか忘れてしまうと、せっかくの家計簿も貯金に活かせなくなってしまいます。

「家計簿はつけたい、でも面倒くさい」という方には、家計簿アプリや電子マネーがおすすめです。

お金を使った場所や金額がいつでも確認でき、アプリによっては項目の仕訳までしてくれます。

銀行口座と連携すれば、自動で家計簿が付けられるサービスも便利です。

家計簿を付けることで「何にいくら使ったのか」が分かり、節約すべきポイントも見えやすくなります。

効率的かつ、貯金のモチベーション維持にも繋がるのでぜひお試しください。

貯金ができたらどうする?資産を増やす方法

貯金をして、お金がある程度溜まってきたら、次は資産を増やす方法も加えていくのがおすすめです。

20代は老後までの時間が長いので、長期的に運用する方法が向いています。

リスクを抑えつつ、リターンが期待できる方法を今回は3つご紹介しましょう。

iDeCo(イデコ・確定拠出年金)を利用する

iDeCo(確定拠出年金)は、掛金を自分で運用する制度です。

老後の資産形成を目的に作られた制度で、「もうひとつの年金」とも呼ばれています。

掛金の全額が所得控除になり、所得税や住民税が少なくなる点が大きなメリットです。

拠出できる額は加入者の状況によって異なり、会社員であれば上限額は月20,000円程度となっています。

月々5,000円から1,000円単位で自由に選べるので、自分に合った無理のない金額で始められるでしょう。

原則60歳まで引き出せない点がネックですが、毎月継続していけば受取時にはまとまった金額になっています。

時間を掛けて早めに老後資金を貯めていきたい方におすすめです。

ポイント投資やミニ株投資などで少額投資を行う

「投資に興味があるけど、大きな損を出したくない」という方は、ポイント投資やミニ株投資など、少額からできる投資を行ってみましょう。

ポイント投資は導入している証券口座が限られていますが、買い物や引き落としで貯まるポイントを使うのでお金を掛けずに投資ができます。

少額投資なら、ミニ株投資も人気があります。

本来、株式投資は100株単位で取引するのが一般的ですが、近年は1株単位で取引できる金融機関が増えてきました。

100株では手が届きにくい銘柄も購入しやすく、1銘柄への投資額を抑えられるので、分散投資しやすいのも魅力です。

投資信託にも100円から投資できる商品が増えてきており、資金が少ない方も参入しやすい環境が整ってきています。

初めから大金を投じるのではなく、少額から少しずつ投資経験を積んでいきましょう。

新NISAを活用して資産運用する

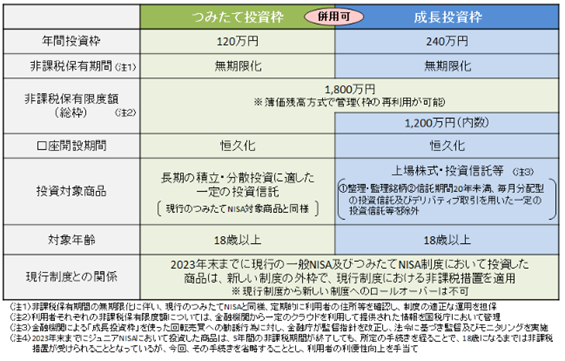

引用)金融庁「新しいNISA」

これから投資信託で資産運用する方は、運用益が非課税になる新NISAを活用しましょう。

通常、保有している投資信託が値上がりすると、売却時に約20%の税金がかかります。

仮に10,000円の利益があっても、手元に入るのは約8,000円ですが、新NISAで投資した商品なら、売却時にそのまま受け取れます。

新NISAは一人あたりの保有限度額が1,800万円と高めに設定されており、非課税になる期間も無期限です。

また「つみたて投資枠」で投資対象になっているのは、長期・分散投資に向いている投資信託に限られます。

こうした商品であれば投資初心者でも始めやすいので、時間をかけて資産を増やしていきたい方は検討してはいかがでしょうか。

まとめ

お金を貯めるには、まず自分の生活を振り返り、貯金できない習慣を変えていく必要があります。

節約や先取り貯金を取り入れ、まずは目標額まで貯める成功体験を得ましょう。

お金が貯まってきたら、新NISAやポイント投資など、ゆくゆくは資産運用によってお金を増やすことも視野に入れてくださいね。